【決定版】社内イベントの景品は課税対象?徹底解説|景品選びの注意点

「社内のイベントで景品をもらった場合、それが給与として扱われて課税されることはある?」

結論からいうと、景品があまり高額でなく、現金や商品券でなければ、課税されません。

ただし、状況によっては給与所得として扱われ、課税される可能性もあるので注意しましょう。

この記事では、以下の点について解説します。

・社内イベントの景品が課税されるかどうかの判断基準

・社内イベントの経費処理の方法と、仕訳のやり方

法令に基づいて、分かりやすく解説します。

また、社内で経費処理を行う場合の仕訳についても、具体的に解説しています。

社内イベントの景品は税金の対象となるのか?

結論から言うと、社内イベントで配られる景品が、一般的に見て高額すぎず、現金や商品券などでなければ、基本的には課税されないと考えられます。

ただし、例外的には、その景品が給与所得とみなされ、所得税などの対象となる場合があるため、注意が必要です。

詳しく解説していきます。

一般的には社内イベントの景品は税金の対象にならない

通常は。社内イベントの景品は所得税などの課税には含まれません。

「所得税基本通達36-30より」

使用者が役員又は使用人のレクリエーションのために社会通念上一般的に行われていると認められる会食、旅行、演芸会、運動会等の行事の費用を負担することにより、これらの行事に参加した役員又は使用人が受ける経済的利益については、使用者が、当該行事に参加しなかった役員又は使用人(使用者の業務の必要に基づき参加できなかった者を除く。)に対しその参加に代えて金銭を支給する場合又は役員だけを対象として当該行事の費用を負担する場合を除き、課税しなくて差し支えない。

(注)上記の行事に参加しなかった者(使用者の業務の必要に基づき参加できなかった者を含む。)に支給する金銭については、給与等として課税することに留意する。

社内のイベント(例えば運動会や忘年会)で、従業員全員が参加できる場合、景品が高額すぎなければ課税されないことが一般的です。ただし、行事に参加しなかった人に金銭が支払われる場合は、給与として課税されるので注意が必要です。

社内イベントの景品が給与として課税されないためには、次の4つの条件を満たす必要があります。

1.景品を受け取る人がランダムで決まること

2.景品の金額が高額すぎないこと

3.景品が現金や商品券ではないこと

4.景品が勤務の対価でないこと

景品が現金や商品券の場合は、給与と見なされ、課税される可能性があるため、注意が必要です。課税を避けたい場合は、現金や商品券以外の景品を選びましょう。

また、景品が高額な場合は、「一時所得」として扱われる可能性があります。一時所得の計算方法は、総収入金額から収入を得るために支出した金額と特別控除額(最高50万円)を引いた金額となります。特別控除額が50万円あるため、景品が50万円以下であれば、一時所得は0円となり、景品に対する所得税もかからないと考えられます。

例外として社内イベントの景品が給与として課税される場合がある

会社内で行われるイベントで配布される景品が、給与として課税されてしまう事例には、以下のようなものがあります。

景品が課税される可能性がある場合

・現金や商品券などの現金同等物が景品として渡される場合

・業績が良かった従業員に対して表彰として景品が渡される場合

・ゴルフコンペなどの景品

会社から直接支給された現金や同等物は、基本的に給与と見なされ、所得税などの課税対象となると考えられます。

業績が優秀な従業員に贈られる報奨金や表彰用の景品は、「勤務の対価」であると見なされるため、これも給与として課税されるでしょう。

ただし、「永年勤続者への記念品」や「創業記念などの記念品」については、金額が高額すぎなければ、給与として課税されることはないと考えられます。

ゴルフは社会的に「レクリエーション」と見なされないため、会社がゴルフコンペの景品や費用を負担する場合には、給与として課税される可能性があります。

社内イベントの景品が課税されるかどうか判断に迷う場合は、事前に税理士などの専門家や税務署に相談して確認すると安心できます。

社内イベントの景品に関する経費処理の手順

以前、社内イベントの景品が給与として課税されるかどうかについて説明しましたが、大部分の場合、社内イベントの景品は給与課税の対象外であることがお分かりいただけたかと思います。

この章では、社内イベントの景品が給与課税の対象外である場合、会社がどのように経費処理すべきかを説明していきます。

社内イベントの景品は通常、「福利厚生費」として経費処理ができる

一般的に、会社が社内イベントの景品代を支払う場合には、「福利厚生費」として処理することが一般的です。ただし、「福利厚生費」として処理できるためには、以下の条件を全て満たしている必要があります。

・全ての従業員に均等に機会が与えられていること

・社会通念上、高額すぎないこと

・現金や現金同等物でないこと

例えば、特定の従業員だけを対象にした忘年会の景品代は「福利厚生費」ではなく、「交際費」として処理する必要がある場合があります。ただし、全従業員に告知して参加者が少なかった場合は、福利厚生費として処理することができます。参加した人数ではなく、参加できる機会が平等に与えられているかどうかが重要です。

福利厚生費か、交際費か、給与かという判断は税務上で非常に重要であり、税務調査でも詳しく調査される項目の一つです。判断に不安がある場合は、専門家に相談することをおすすめします。

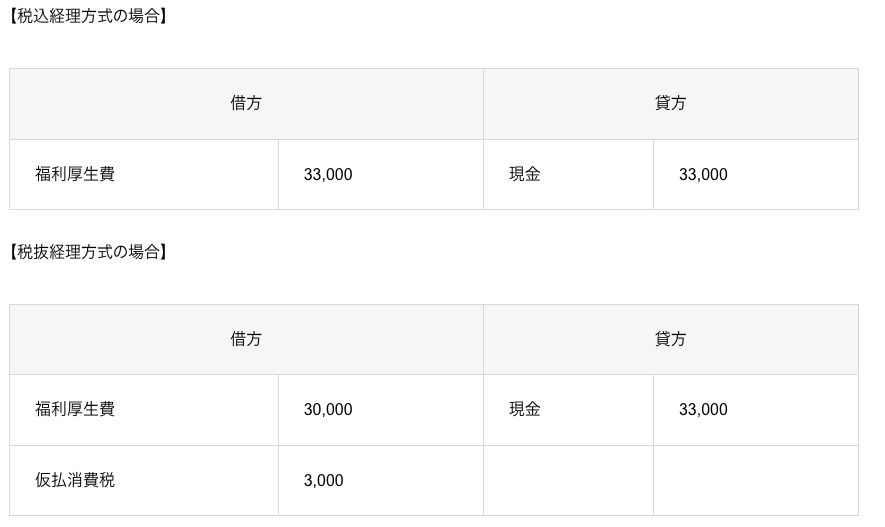

社内イベントの景品を購入した場合の仕訳方法

社内イベントの景品を購入した場合の会計処理は以下のとおりです。例えば、現金で33,000円(税込み)分の社内イベントの景品を購入した場合、仕訳は次の通りです。(金額は変更する)

社内イベントの景品でおすすめはカタログギフト

次に社内イベントでおすすめの景品を見ていきます。

おすすめのカタログギフトは、地元のギフト

多くの従業員が家庭を持ったり、欲しいものが多様化したりするので、家族が希望するものや、自分の好みのものを選べるカタログギフトが人気があります。

高額なため、従業員は「ほしいものを自分で選びたい」と思う人が多く、贈る側にとっても、嫌いなものや必要のないものを贈ることがなく、無駄な費用を削減できるため、一番に候補に上がる景品がカタログギフトになる企業も多いです。

おすすめのカタログギフトは、地元のギフト

地元のギフトは、社員の地元の都道府県に合わせることができるグルメカタログギフトです。

北海道出身の社員がいたら、北海道のギフトを

税込価格:5,280円~

沖縄出身の社員がいたら、沖縄県のギフトを

税込価格:5,830円~

その他にも

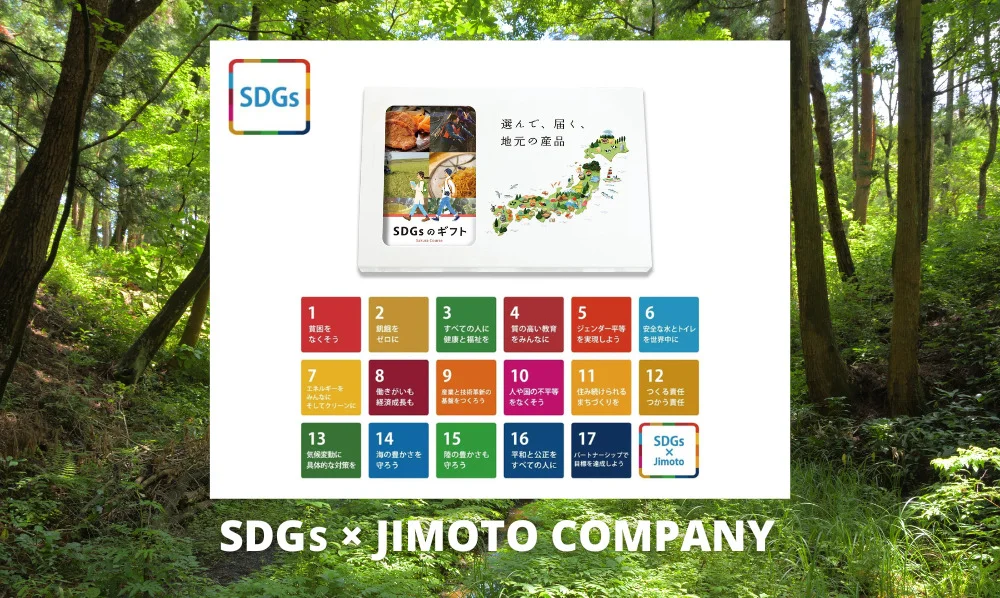

SDGsのギフト

SDGsのギフトは、環境問題や社会的格差など、SDGsに掲げられた17の国際目標に取り組む作り手の産品を集めたカタログギフトです。全国各地のつくり手さんのSDGsに取り組む姿が、「SDGsのギフト」を贈ることで、受け取った方に分かりやすく伝わるように考えました。

税込価格:3,850円~

復興支援のギフト

復興支援のギフトは、大地震や気象災害で被災してもなお、復興を目指し前に進み続ける地域を応援したいという想いから生まれました。私たちは、商品の背景にあるつくり手のエピソードを知り、共感や応援をのせて商品を選ぶことも、復興支援の貢献になると信じています。

(被災地復興の一助として、ご購入いただいた復興支援のギフトの1お申し込みコードにつき10円を日本財団の災害対策事業に寄付いたします。)

税込価格:3,850円~

といったカタログギフトが数多く販売されており、満足度は年々上昇してます。

利用率が高く、満足度も高い

地元のギフトは、リピート注文数多数!

3,000社以上の企業でご利用実績があります。また満足度も、95%以上を誇り、満足すること間違いなしです。

地元カンパニーでは、上記に限らず、様々なギフトシーンに対応したカタログギフトを取り扱っています。

もし興味のある方は、まずは資料をダウンロードしてみてください。

まとめ

社内イベントの景品が給与課税されないためには、以下の条件を全て満たしている必要があります。

社内イベントの景品が給与課税されない条件

・景品を受け取る人の選出がランダムであること

・金額が社会的に適正であること

・現金や商品券などの現金同等物でないこと

・労働の報酬でないこと

また、会社が社内イベントの景品の費用を支払う場合、経費の勘定科目は「福利厚生費」になります。

ただし、社内イベントの景品が「福利厚生費」として経費にできるためには、以下の条件をすべて満たしている必要があります。

社内イベントの景品を「福利厚生費」として経費にできる条件

・全従業員に均等に機会が与えられていること

・社会通念上、高額すぎないこと

・現金や現金同等物ではないこと

全ての条件を満たしていない場合には、「交際費」などの勘定科目が適切な場合がありますので注意が必要です。

不安な場合は、税務調査では福利厚生費か、給与か、交際費かといった点で議論になることがあるため、専門家に相談することが望ましいです。